会社の解散、清算の税務と会計

6月が後数日で終わります。ということは今年の前半が終わろうとしているってことです。

お正月が明けて、退職の予定を表明してから早半年。準備が進んでいるようで、具体的な事はあまり進んでいません・・。開業まで後半年。少し焦りが出て来ました💦できることを少しずつ進めたいと思います。

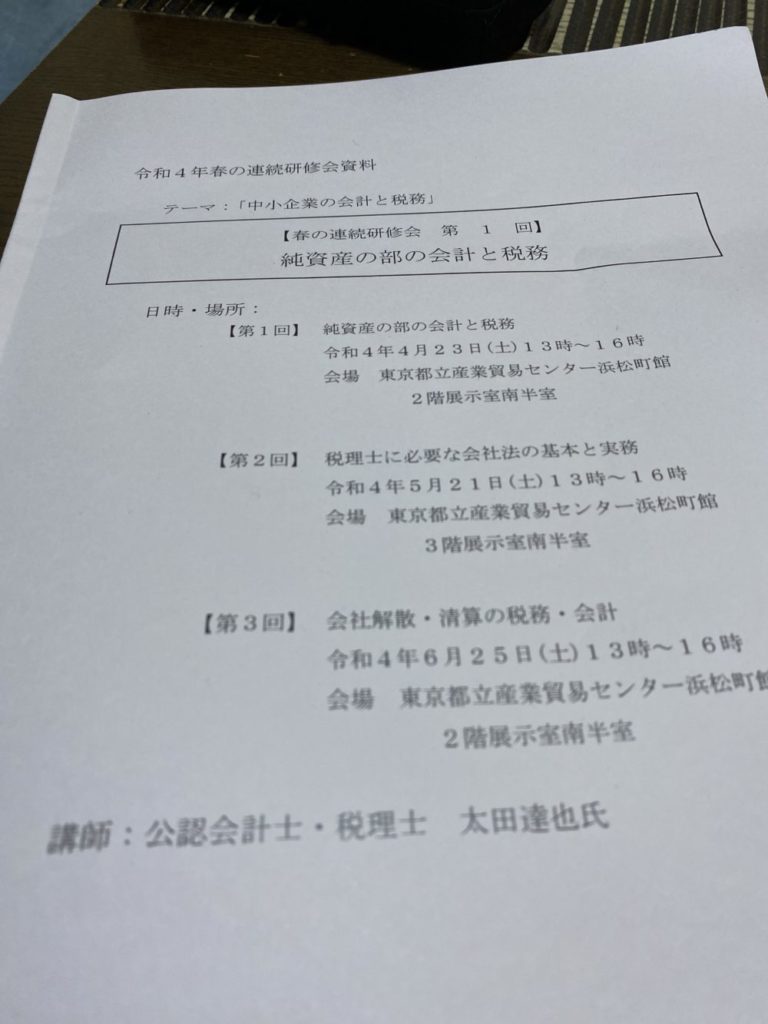

さて、今日のブログは、4月から3回連続の全国女性税理士連盟主催の講習会の最終回のまとめです。1回目は純資産の部、2回目は会社法。3回目の最後は会社の解散、清算に関する税務と会計についてです。今回も自分の知識の定着のために、まとめておきます。

解散、清算の手続き

解散は株主総会の特別決議をもって決議され、解散の登記が行われる。会社が解散すると、株主に通知され、債権者には公告される。

解散の日の翌日から2か月以内に解散事業年度に係る確定申告書の提出をすることとなる。

清算中の事業年度中は、確定申告書の作成を要する。残余財産が確定したら、確定した日の翌日から1月以内に確定申告書を提出する。その後、清算決了登記が行われる。

会計帳簿や清算に関する重要資料は、清算人が個人で10年間の保存義務を負う。

解散事業年度、清算事業年度に係る税務

解散事業年度の確定申告書は、通常の確定申告書と同じだが、解散事業年度、清算事業年度の税務ではいくつかの特有の取扱いがあるので注意する。

- 事業の継続を前提とした各種特別償却は適用できない。

- 準備金残高は全額を取り崩す。

- 欠損金の繰り戻し還付が適用できる。

- 事業の継続を前提とした措置法による税額控除は適用できない。

期限切れ欠損金の損金算入

法人が解散した場合には、期限切れ欠損金の損金算入が認められるが、一定の条件がある。

- 残余財産がないと見込まれること。

- 青色欠損金を先に使用し、期限切れ欠損金は後から使用する。

- 残余財産がないと見込まれることとは、実態貸借対照表を作成して純資産がゼロ以下になることを示すこと。

中小企業の場合は、最後事業年度の実態貸借対照表は現金のみとなっていることが多い。また、残余財産が1円でもあると、期限切れ欠損金を使うことができないため、事前に試算し、残余財産の残高の管理が必要となる。

例えば、現金資産があるにも関わらず、役員借入金を全額債務免除した場合には、残余財産が残ってしまう。こうなると期限切れ欠損金は使えないため、現金資産を債務返済に充当し、残余財産は0となるようにする。

解散、清算について、かなり多くの独特な取扱いがあることがわかりました。アフターコロナで企業の解散が増えるとも言われています。しっかりとした知識の必要性を感じる講義でした。それでは、また次回まで💛

※このブログのご利用については「このブログのご利用について」をご確認の上、ご利用ください。

にほんブログ村